《纽约时报》曾经对特斯拉有一个经典的评价:把汽车做成了消费电子,花费超过10年和数十亿美金,设计价值超过BBA的电动车。特斯拉和苹果一起,成为全球为数不多,持续从消费电子产品中获取超高利润的科技公司。

当然,马斯克有自己的见解:特斯拉的独特性,来自于自动驾驶能力—Autopilot,它将决定特斯拉是Nothing,还是Everything。

而在新能源车飞速崛起的中国,还有一场在家庭客厅里发起的「自动驾驶」普及——扫地机器人,核心科技树同样基于自动驾驶延伸。中国扫地机一日千里,这里正在卷起一场高科技浓度的风暴。

扫地机器人简史:一步十年,从人工智障到人工智能

过去很长一段时间,扫地机器人,本质是个清洁电器,对标的是吸尘器里的Dyson戴森,因为核心指标是清洁效率,也就是吸尘能力。

早在1996年,瑞典家用巨头 Electrolux 就研发出第一台扫地机器人“三叶虫”,这台机器以一己之力摧毁了扫地机的第一波名声,是纯纯的智商税:卖得贵,工业垃圾,打扫任务要交给主人。

2000年前后戴森也有意抢先推出旗下扫地机器人DC6(搭载80个传感器,售价3000美元)。真正的扫地机始祖—iRobot得知这个消息后,决定改造自家军用排雷机器人,砍掉了全部传感器,采用「随机碰撞」策略,反正用户家里又不需要趟雷。

iRobot这台卖200美元的扫地机一经推出就成爆款,以至于他们圣诞节还跑工厂求工人们再加班赶做5万台机器人。两年后,iRobot卖出100万台,这个产业被成功激活。

但很快用户发现,这不叫人工智能,这叫人工智障,iRobot早期名声甚至比孩之宝差,因为后者从来不骗孩子。

「随机碰撞」让iRobot夺得先机,却也用了10年为整个行业还债——极度透支了用户期待。

(早期iRobot设计的扫地机原型)

扫地机器人,核心是机器人,本质是个AI技术的衍生品。

战略管理家魏斯曼曾经说过一句话:一个问题的解决,总是依赖于问题相邻的更高一级的问题的解决。

这句话深刻地印证了扫地机技术突破的根本。

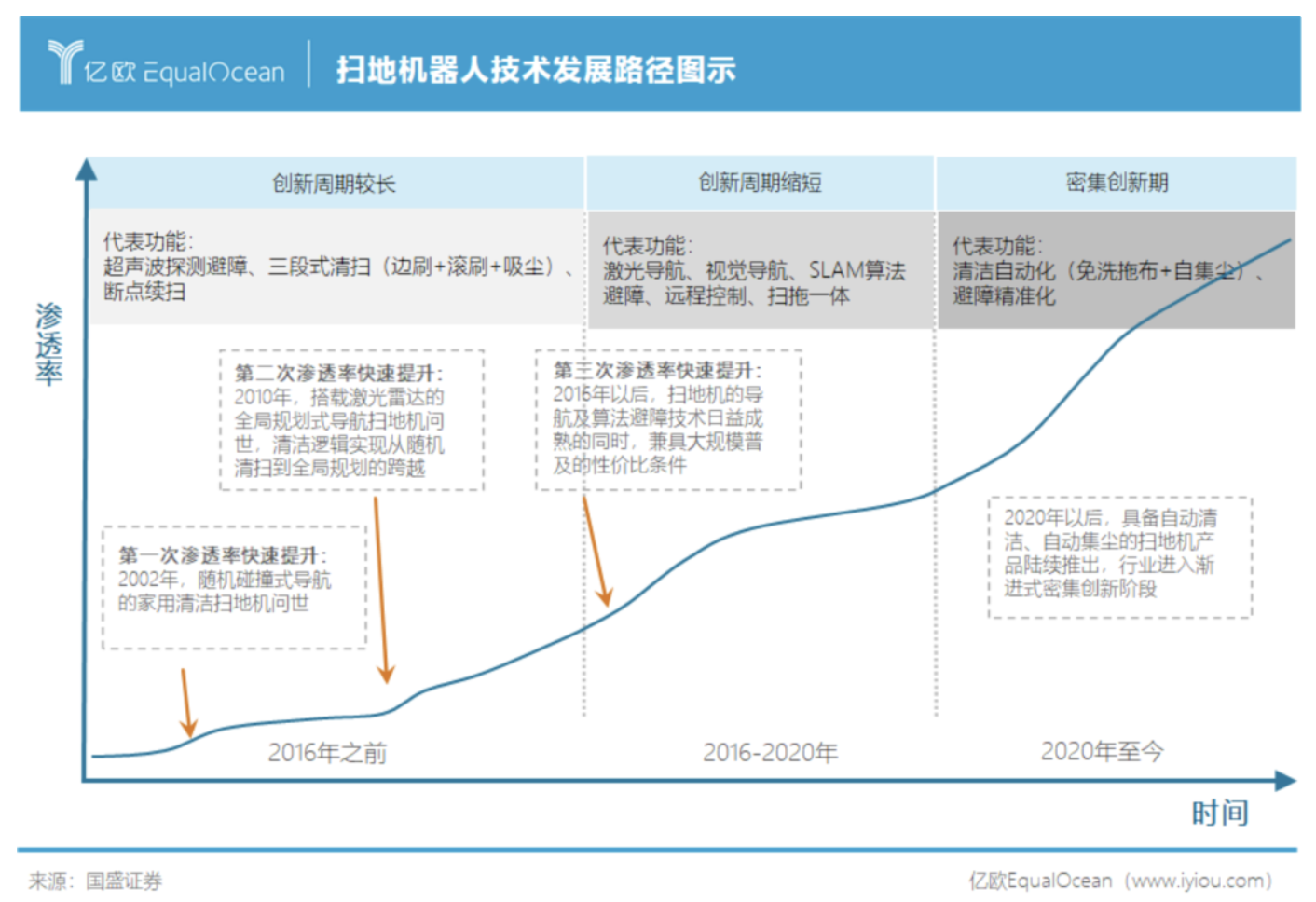

一个有趣的研究是:如果把新能源车自动驾驶技术的突破路线时间,和扫地机导航技术的突破时间做一个拟合,会发现后者的突破临界点总在前者的2-3年后。

例如在新能源自动驾驶里大放光彩的激光模组,就和扫地机的的LDS激光测距技术一脉相承。后者大大提升了扫地机的建模、导航精度,是当下中高端扫地机的标配。

(图片来自国盛证券-亿欧研究)

要搞清楚扫地机器人,就必须搞清楚它的「母技术」——自动驾驶/避障。

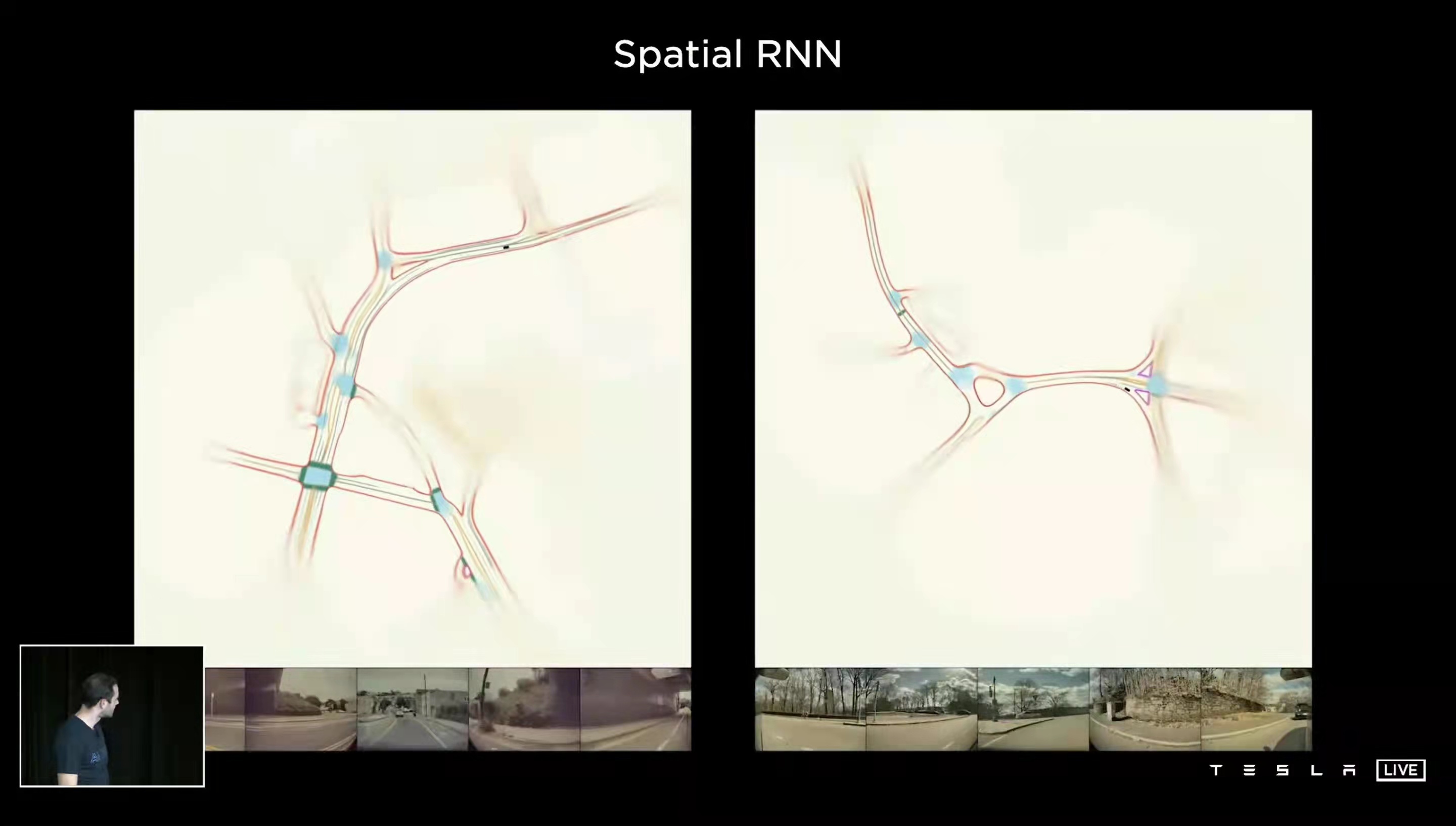

长期以来,特斯拉的秘密藏在自动驾驶里,且一直被人所误解。在特斯拉年度AI Day上, AI高级总监Andrej Karpathy透露过视觉识别的秘密:特斯拉以深度神经网络的预测能力,全面替代高精地图所扮演的角色,以此赋予FSD实时预测路况的能力。

业内对未来L4级以上的「自动驾驶」有一个基本的判断是:短期见效必定是HD Map(高精地图)+多传感器融合,长期来看谁驯服了AI,谁就能留在自动驾驶的牌桌上。

扫地机器人的路线演变亦如此:掌握HD Map和AI之力,是完成「机器人化」的关键一步。

(Tesla AI Day,视觉识别的秘密:FSD眼里的路口节点)

就如自动驾驶的狂暴大战一样,在扫地机器人的全球排位赛中,一般会用两种能力衡量厂商的段位:底层技术深度,顶层设计能力。

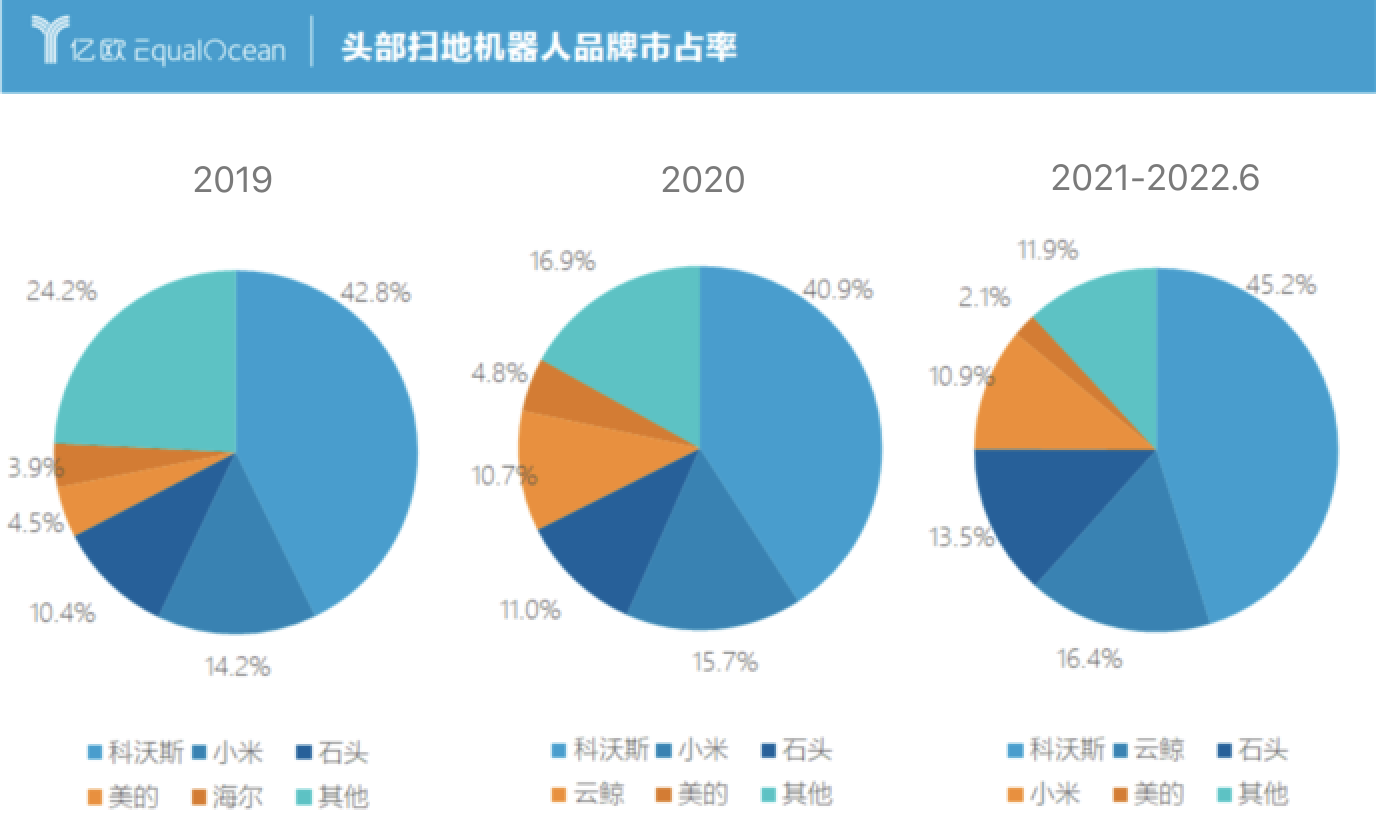

近几年计算机视觉分支下的语义分割技术足够发达和普及,中国扫地机一日千里,在残酷的竞争中完成核心技术创新和升级,国内扫地机版图成了一超多强格局:科沃斯、石头、云鲸、米家、追觅、美的。

(图源国盛证券-亿欧研究所)

市场深度往往决定了企业投放技术的力度。扫地机器人拥有巨大的市场潜力,2021年扫地机整体市场约为90亿,业界预计到2025年达到400-450亿。

而当下扫地机器人的进化曲线呈现两线并行趋势:机器人化和全能清洁。

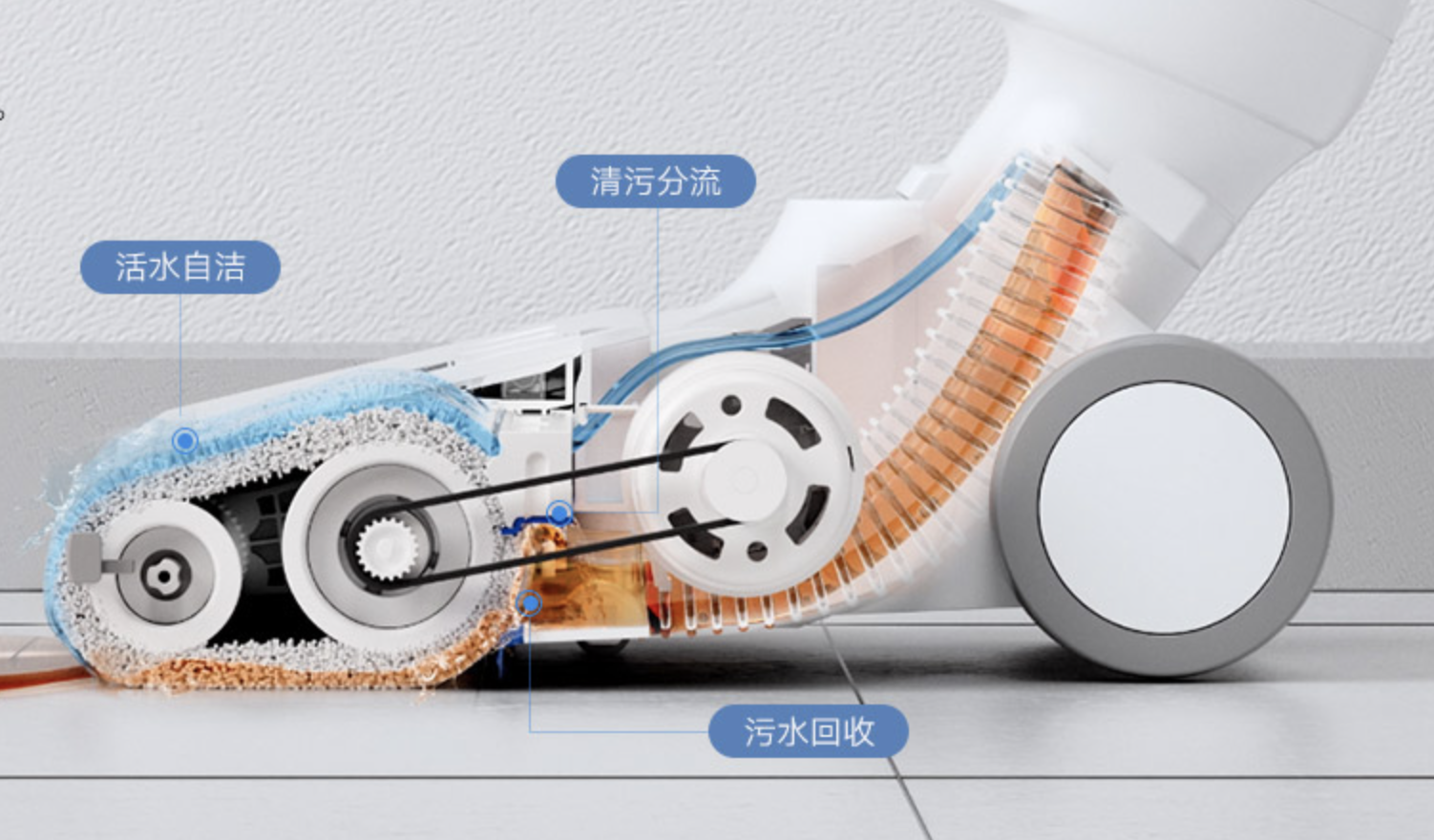

实际上,扫地机器人市场从2018年开始,每一年就会出现一次技术革命。例如在2018年iRobot推出自动集尘站,2019年云鲸推出自清洁拖地机器人,2020年科沃斯和美的首推TOF技术,同年石头主推双目避障,2021年云鲸革新自动上下水功能/抹布烘干。

从技术路径也能看出,机器人化是扫地机完成一次革命进化的根本,但全能清洁路线凭借快速迭代优势和显性体验,维持整个市场的更新速度和用户消费热情。

可以预计扫地机在机器人路线上的下一个重要节点是AI拟人化(如三维地图&语音导航等),而在清洁路线上则是要集成{洗地技术/履带式结构},在洗拖地合一上再刮起一次清洁革命。

(履带式洗地结构,可能是扫地机器人跨入洗地时代的金钥匙)

每一次的技术革命,都将诞生一个新赢家,赢家通吃是这个赛道公开的秘密,而隐藏在暗处的规则是:第三名以后都得亏钱,因为研发/营销投入异常巨大。

扫地机赛道的新五霸,是时候从「产研销」的角度,重新认识他们。

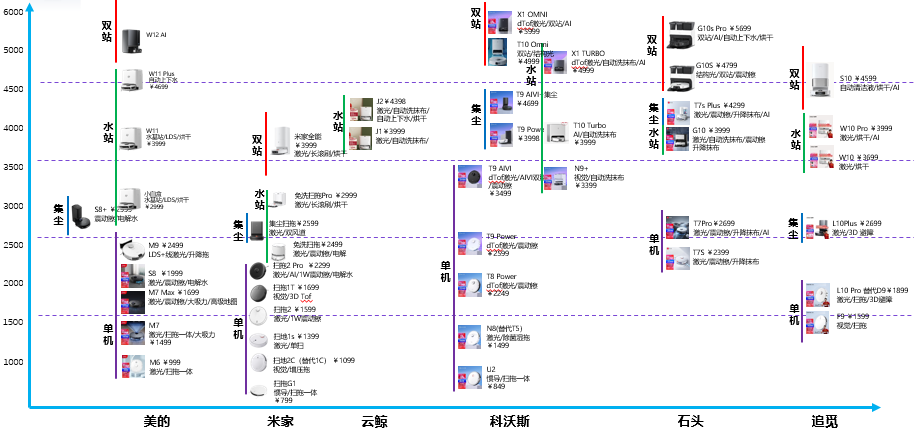

(截止22年7月的主流扫地机产品布局情况)

科沃斯:扫地茅的一路狂奔,两款爆品吃一年

出于对茅台的尊重,几乎每个赛道都会诞生酱香型科技品牌,在扫地机这个赛道目前是科沃斯(也有一段时间是石头)。

科沃斯稳稳占据了赛道40%以上的市占率,在产品策略和技术上都有着明显的头部气质。

产品端,科沃斯证明了人们非常愿意为技术溢价买单。以它家旗舰 Deebot X1 系列为例,上市仅3个月销售18万台,在5000+价位一枝独秀。更恐怖的是,X1系列突破了过往的行业定价体系:由5999元的X1 OMNI 和4999元的X1 TURBO构成,前者比后者贵1000元多出自动集尘功能。

消费电子的甜品级产品定律眼看要应验,最后惨遭用户爽快掏钱打脸。双旗舰里更贵的OMNI最后销量是TURBO的17倍。再次证明了扫地机本质是个科技工具,50%+的毛利率不愧是扫地茅。

此外科沃斯的产品节奏相当清晰,上下半年各一款爆款产品,高低合力吃一年。X1杠把子以外,另一款中端价位的爆款N9+年销40W+,定位上是X1系列的技术下放做差异化。

(整理自官网等官方产品渠道)

技术进化上科沃斯最大的特点是「物竞天择」和「复制力」。

LDS激光导航和VSLAM视觉导航曾经争得面红耳赤,科沃斯表示我全都要,并在旗下产品做差异化布局。例如X1系列选择了LDS激光导航+LiDar避障,而N9+系列则是VSLAM视觉+红外避障。把技术简化为排列组合,再交给市场选择,保证自己永远都有得选。

另一个可以证明科沃斯研发储备的例子是,云鲸J1推出自动洗拖布功能时瞬间引爆市场,而科沃斯反应过来推出对应产品.......只晚了3个月。当然,这也因为科沃斯坚持自产,在响应速度上天然有优势。

在一些基础研发硬实力数据上,科沃斯2021年的研发投入是5.49亿元,研发人员1197人,自有专利1202项。

在人货场的最后一环,出乎意料的一点是科沃斯还是国内市场线下渠道的第一,占据超过8成份额。依靠苏宁国美,大型商超的专柜,硬是在全国只有一家直营店的情况下干成了线下老大。

(整理自公开资料)

石头科技:小米(初代)前任,机器人届瑞幸

石头依托小米供应链为人所知,雷军一条「好评率高到违反广告法的扫地机」微博让背后的石头顺带成功出圈。随后是经典剧情——同床异梦——同室操戈——石头逐渐与小米脱钩,当中一大原因是:雷军希望小米生态也能保持5%的硬件利润率,而扫地机是个毛利率高达50%的生意(按利润率算也是数倍关系)。

由此不难理解小米扫地机的背后代工已经三进三出,有望复刻孟获传奇故事。

石头的股价一度高达上千元,市盈率超过60(截止发稿日为362元/股,市盈率23),这同样很不小米。石头被资本市场广泛看好还有一点与众不同,它2021年全年营收58.3亿,其中中国市场13.4亿,海外市场45亿,海外占比77%反而是大头。

能在海外卷死老外的,运气都不会太差。

(整理自官网等官方产品渠道)

石头的产品和技术可以合一页讲,因为石头就像蓝星男人,只专研一个类型的技术姿势。

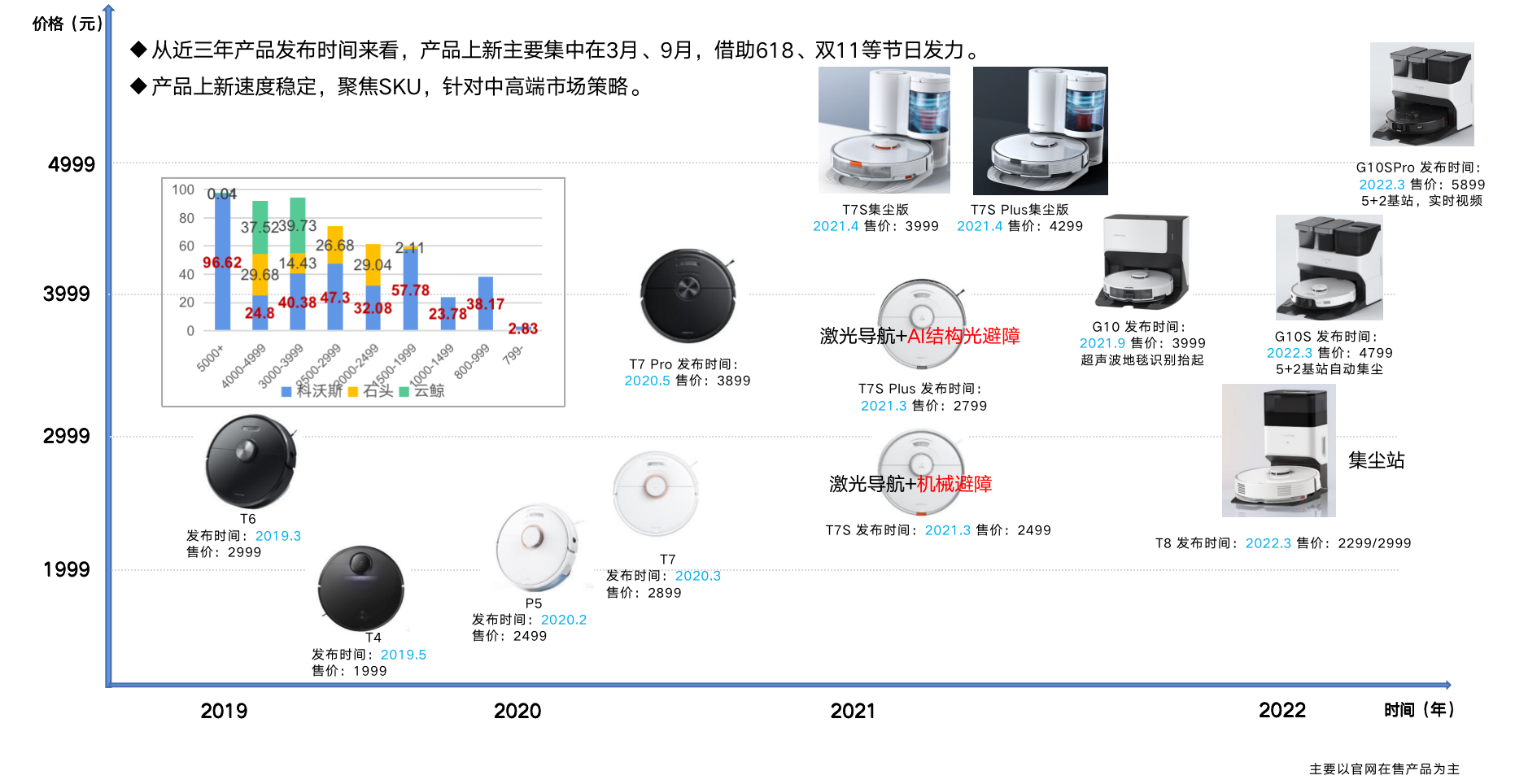

其高端产品一直在LDS激光导航上疾进,并且这个模块一度在石头整机成本里占据了40%有多,可谓激光狂魔,而避障技术上则是押宝AI结构光避障。由此而来石头产品线一个显著的特点是,产品跟随着导航技术的升级而迭代。

石头比科沃斯更极致的一点是,它甚至可以依靠一款产品吃天下,重精品爆品战略。22年的主力产品G10S系列迭代自G10,前者上市当月开始就贡献了石头1/3的收入。

而石头老板昌敬甚至投资1亿成立自动驾驶公司,追逐技术复利最大化。因为石头的技术积累都集中在算法上(导航算法,多线激光算法),公司科研人员达464人,研发人员比例55.5%。

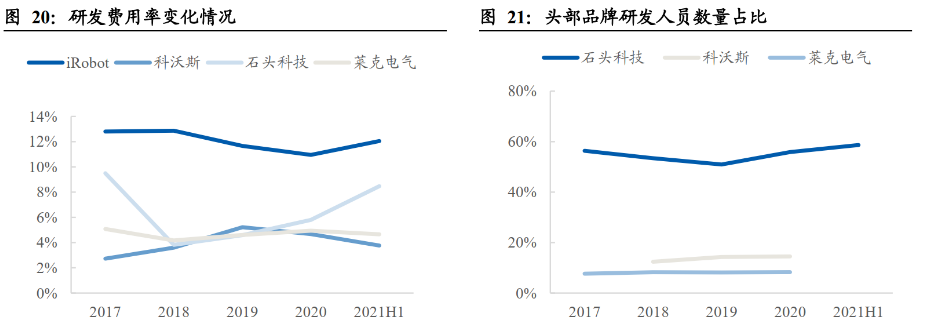

(图源国盛证券:扫地机头部公司的研发费率情况)

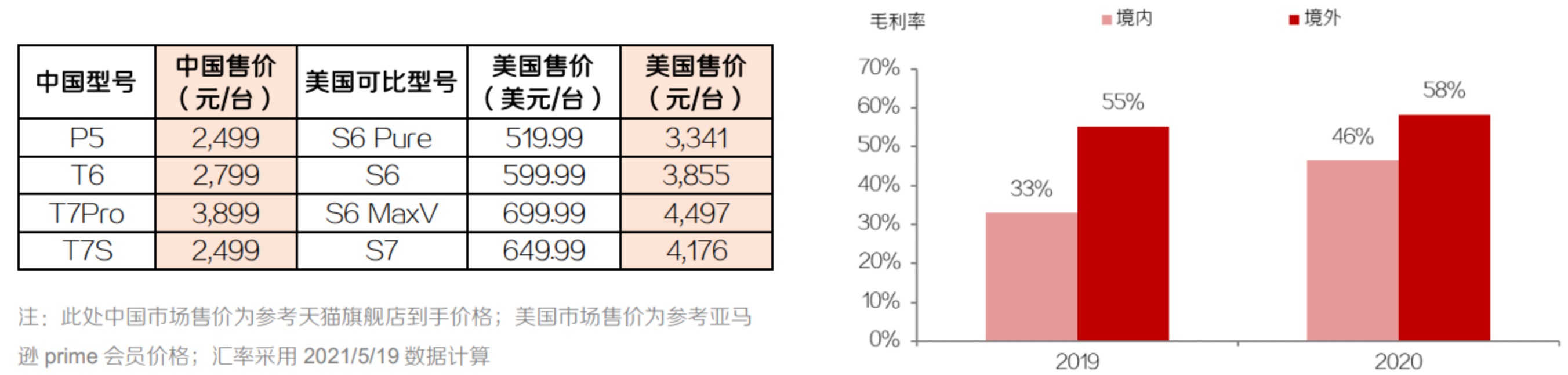

和想象的剧情不一样,石头在卷死老外的同时还疯狂挣钱。同等配置下,石头海外售价仅为iRobot的60%(但国内定价仅为海外的50%)。如果说科沃斯是扫地茅,石头配得上「扫地界瑞幸」之名,赚老外的钱补贴国内市场低价竞争。最奇葩的是,海外用户还因此买到了更好的扫地机。

这......哈佛教授看了都想重写「商业不可能三角」定律。

(根据公开数据整理:石头主流扫地机海内外价格对比)

云鲸:龙头棍的顺利交棒是千年难题

1990年出生的张峻彬在高中就因研究机器人拿到了国际奥林匹克机器人竞赛金奖,一个冷知识是,李俊彬和大疆创始人汪滔是师兄弟关系,均是香港科技大学电子科技系教授李泽湘的高徒。

云鲸的崛起之路,也是创始人李俊彬这个超级技术IP的变现之旅。原型诞生于大学实验室的J1,最早在全球最火的众筹网站Kickstarter上拿到了114万美金支持。随后在双十一挟海外口碑和光环回国,天猫首销突破千万,创业路径让一加手机张老板直呼内行。

云鲸从出生开始就专注在「拖地」这件事上,以至于扫地体验多被吐槽。但云鲸也证明了,当这个痛点足够痛,创新足够新,2年内就能从零做到行业Top3。

云鲸J1虽然在国内推出短短3个月就被科沃斯阻击,但它在产品端最大的问题仍然是如何传承「拖地界的龙头棍」。坚持一年打磨一款产品只卷自己,J2相比J1最大的升级是自动上下水(云鲸定义为一个服务性功能),但在接近的首发时间里J2仅卖出了J1的一半(15万对32万台),也仅实现了平稳过渡,升级动力不足。

扫地机新势力里,云鲸的技术积累相对来说跟“科石”有差距,累计申请了200+个技术专利,多集中在基站和清洁系统方向,也就是云鲸的核心卖点-拖地。

云鲸要补最大的短板还是建图、导航、避障上。例如首次建图成功率低,二次清扫在原图上的补图能力不佳,采用红外传感器避障受环境干扰很大,容易出现识别误差。长板很长,短板很短,云鲸积累的口碑和压力都会释放到一年一更的J3上,下一任能不能再次接住接力棒,还看云鲸补课的效果如何。

营销渠道上,云鲸由于产品绝对数量少,反而可以在多个电商渠道/社媒平台广撒网,局部集中营销资源打遭遇战。例如在抖音品牌官方直播间上,云鲸J2和云鲸J1分别位于直播销量榜的1、4位,比起“科石”有一定的优势。

(云鲸在海外获奖不断,仍有巨大的出海潜力)

追觅:小米新晋门徒,戴森国际友商

追觅在2017年成立,创始人俞浩在清华大学期间就是「天空工厂」组织创办者,并参与了C919飞机的部分研发。追觅加入小米所提供的“门票”就是智能清洁家电商业研发力,具体指的是媲美戴森吸力的吸尘器,并且只卖一半价格。可以说追觅的名片上就差印着“5%利润率”和“怼戴森”。

追觅清洁是由扫地机,吸尘器/洗地机,吹风机三条主要产品线所构成,扫地机可以看作是数字马达技术的延展,也就是扫地功能。

追觅扫地机当前主打的产品是S10&W10 Pro,一年小迭代的产品节奏,比起同价位产品,S10的吸力够大(5300Pa),拖地功能则主打自动清洗+热风立体烘干,内置PTC陶瓷风机,可以更快提供热量散发水汽。走总体稳妥,局部微创新路线。

(追觅的历史就是俞浩死磕戴森和马达的历史)

创始人是技术研发出身的最大好处是,公司可以最大化倾斜资源,在技术竞争中追逐和领跑。追觅每年研发投入超过12%,全球申请专利1656件,其中发明专利509件。

但追觅也会碰上“小米前女友”-石头的烦恼,商业模式复用+产品微创新+小米渠道固然可以快速起量,但在供应链完善,产品差异不大情况下,小米渠道未必能持续赋能追觅,但小米的性价比光环却可能成为追觅成长的烦恼。

技术研发上,追觅目前的技术专利多集中在数字马达上,导航、避障、拖地等技术远没有追觅在吸尘器领域追打戴森的明显优势,长期来看追觅还是这个赛道上的微创新追赶者。

(追觅目前的技术图谱多集中在数字马达上)

美的:当惯了第一的学霸,这次要逆风起飞

美的在2年前便成立了「美智纵横」独立公司,专门运营扫地机器人业务。近两年美的扫地机总体市占率在3.7%-4.5%之间,除了行业那些消费新星们,传统家电企业做新消费电子最好一个。

美的产品策略是:核心产品一年一更,从去年双十一到今年618期间分别推出3999元价位的W11,和2999元价位的小白盒。踩着扫地机增长最大的两块飞地,依靠精准定位和技术冗余打差异化爆品。

以2999元价位的小白盒为例,在硬件技术上直逼3500-4000元价位的竞品,同步下放55度热风,结构光避障等越级功能。而更高端的W11则是布局TOF+3目线激光,拖地方面叠加了扫拖分离的Auto-Raise技术(自动滚刷抬起技术),在体验细节上是有独特卖点。

从目前的产品线来看美的定位方向逐渐理顺,发挥自产自研的快速迭代优势和背靠美的集团的研发资源及品牌口碑,在重点价位做精准突破从而拉动品牌势能,小白盒和W11两款产品上市首月进入该价位前三就是很好的例子。

(根据官网等公开资料整理)

商业策略可以稳住阵脚,而进一步向上突破,在这条赛道还得拿出硬科技。

美的发力扫地机赛道,本质也是制造业企业向上突破破茧为科技企业。研发方面,美的策略是少而精,通过业界领军人物为核心做技术突破。美的自建RoboMeta实验室围绕着麻省理工、谷歌、微软领军人才组建的专家团队超过40人,硕博率超到75%。

放眼《全球扫地机器人行业技术全景图谱》,美的在2021年申请387项扫地机相关技术专利,行业Top水平,这个数字甚至是在美的研发团队规模小于头部厂商情况下做到的,相当不传统。

科技线上美的倾向于基于用户洞察的差异化技术,例如在社交平台上口碑颇好的Auto-Raise扫拖干湿分离技术,据称已经积累超过1500个家庭的实际使用调研。导航能力则是发展NaviPolaris技术,这套扫地机界的高精地图已经迭代到第7代,从资料来看它的突破是整合传统传感器信息,绘制多层级的HD Map,能够基于身处的场景自主选择不同的清洁策略。

美的未来能否在扫地机赛道回归主流乃至向上突破,依然要依靠产品和研发的升维。扫地机赛道赢家通吃的行业规律,决定了赛道玩家必须通过超额研发,让产品和对手间形成代差,这是消费电子产品形成感知差异化的先决条件,消费电子龙头华为和苹果就是这么干的。

(美的扫地机在2021申请387项专利,其中W11单款有53项,爆品策略明显)

人货场的最后一节,当下整个扫地机线上营销挤成了一片沙丁鱼罐头,头部的营销获客成本甚至高达千元以上,即便是毛利率50%的扫地机也难以想象。而硬币的另一面,线下市场由于准入门槛高,新势力们有钱烧不出,目前科沃斯一家独大。

头部品牌除去云鲸外,科沃斯,石头,追觅,均在最近一年开出全国第一家直营门店,依托清洁全链路产品线做下一个线下之王的心思不难猜到。

而对于长于渠道能力的美的来说,线下渠道一直是优势阵地所在,如果线下市场的容量足够大(当下扫地机市场容量线上:线下=9:1,科沃斯一家占据线下将近9成份额),而美的选择在这里发起一场遭遇战,也是一次逆风起飞的好尝试。

(科沃斯的线下渠道多是“大专柜”的形式,产品线全使得坪效颇高)

中国扫地机席卷全球:当内卷和创新成为行业潜规则

扫地机市场涌入如此多的玩家,根本原因在于这条赛道想象空间太大了。据东方证券预估,2020年中国扫地机的渗透率是4.5%,是日本的一半(9%),美国的1/3不到(15%),在2025年这个赛道容量就将超过400亿人民币。

而扫地机的往上一步,就是小米的Cyber one等家庭服务机器人的缩影。又或者换个角度来思考,未来的家庭服务机器人可能是集成了清洁功能的“机器生物”。形态也许千变万化,但本质还是一样:AI技术的衍生物。

以此,扫地机器人就像新世界机器人版图的一个缩影,虽小却有极高科技浓度,方圆大小里有芯片研发、有自动驾驶、有清洁革命......随着国内人口红利退去,年轻一代需要解放家务束缚和劳力替代.......扫地机器人是家电企业在闯「家电机器人化」这道终极关卡前的附加题。

回望中国扫地机的崛起之路,成长史里的每片拼图都连接着中国制造的创新精神。这种由内而外的共振和共鸣,让他们总能勇攀高峰。有了技术储备,和产业优势,如果说扫地机器人是过去十年家电机器人化的集大成之作,那么它也将是下一个十年路上一个耀眼的打卡点。

这场清洁产业的机器人战争,远未到中场哨声响起的那刻。

参考资料:

自动驾驶排位赛,哪些才是“王者”必备能力?

扫地机摆脱人工智障,就在今年

让中国的机器人,去服务全世界

国海证券-科沃斯-603486-公司深度研究:双品牌持续发力,清洁电器智造龙头未来可期

本文来自“好物研究院”,雷科技经授权发布。

雷科技

雷科技